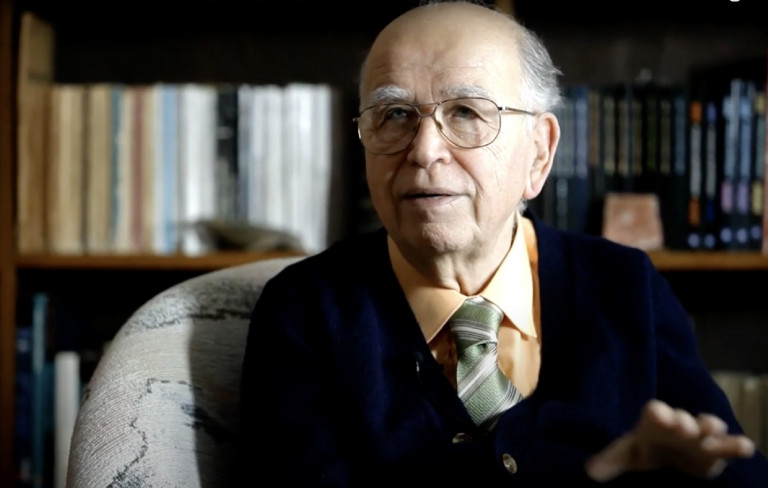

Mark Twain valószínűleg azt mondaná, hogy a március nem szerencsés hónap tőzsdei befektetésekre, szerintem ettől függetlenül jó alkalom az éves jelentések elolvasására. Ezek közül is kiemelkedik (nem véletlen, hogy már másodszor írunk róla) a Warren Buffett által "kormányzott" Berkshire Hathaway beszámolója. Warren Buffett, mint minden év márciusában rendesen, közzétette a Berkshire Hathaway (flekk-korlátaim miatt a továbbiakban csak BH) társaság éves jelentését (megtalálható a www.berkshirehathaway.com alatt a neten), ami a cégről szóló jelentésen túlmenően az elnöki beszámoló elolvasása révén egy kellemes kirándulás Amerika leggazdagabb befektetőjének gondolatvilágába. (Billt nem érdemeinek csökkentése érdekében, nem is alulinformáltság okán, hanem azért zártuk ki az összehasonlításból, mert ő "szakmai" és nem "pénzügyi befektető", ha egyáltalán befektetőnek minősülne.) A BH, ahogy azt már tőle megszokhattuk, ismét rendkívül jó évet zárt, vagyis nyolcmilliárd dollárral növelte vagyonát, ami egy részvényre vetítve 34,1 százalékos felértékelődésnek felel meg. Az elmúlt 33 évben (amióta Buffett és elvbarátai igazgatják a céget) az egy részvényre jutó tulajdonosi vagyon 19 dollárról 25 488 dollárra emelkedett, ami 24,1 százalékos éves hozamnak felel meg. Ugyanebben az időszakban az amerikai részvényárfolyamok nagyjából feleekkora megtérülést produkáltak. A megdöbbentő a dologban persze nemcsak a BH-részvények fantasztikus hozama, hanem az, hogy ehhez semmi másra nem volt szükség, mint kitartani néhány hosszú távú kisebbségi befektetés mellett, amelyek ráadásul elég közismertek, mint pl. a Coca-Cola, a Gillette, a The Walt Disney Company, az American Express. Maga a BH alaptevékenységét tekintve biztosítótársaság, amely tartalékainak és saját tőkéjének befektetésén túlmenően ráadásul a biztosítási tevékenység terén is rendkívül sikeres. Persze Buffett, mint mindig, ezúttal is rendkívül szerény, meg is jegyzi, hogy a BH felértékelődése alig valamivel jobb, mint az S&P részvényindex hozama. (Azt nem teszi hozzá, hogy az amerikai vagyonkezelők kb. háromnegyede az indexnél rosszabb eredményt szokott elérni.) Hozzáteszi viszont, hogy ők, vagyis a BH nem elsősorban az "ereszd el a hajam" bulis (Bullish? Ez csak egy gyenge szóvicc volt, de nem bírtam kihagyni.) tőzsdei optimizmus éveiben érnek el az indexekhez viszonyítottan versenyképes hozamokat, hanem amikor a piac gyengélkedik, vagy legalábbis csak enyhén emelkedik. A szerénység mögött azonban a világ egyik leglenyűgözőbb befektetési sztorija húzódik meg, és az csak külön öröm, hogy munkájukról évről évre rendkívül olvasmányos és nem utolsósorban nagyon tanulságos módon Buffett az elnöki beszámoló keretében ad számot.

Hasonlóan szórakoztató az éves jelentés részét képező úgynevezett Használati útmutató (Owners manual), ami, félreértés elkerülendő, a BH-részvények tulajdonosaihoz szól, vagyis a részvények használati utasításait tartalmazza. Az útmutatóban számolnak be a BH befektetési filozófiájáról, annak érdekében, hogy elmagyarázzák a részvény mint sajátos termék hasznosságát, vagyis a hozamtermelő képességét.

Ez évben, bár szokásához híven visszafogottan foglal állást az amerikai tőzsdék árszínvonalát illetően, sajátos helyzetben van, hiszen már tavalyi levelében célozgatott az amerikai részvények túlértékeltségére, amiknek további szárnyalása ettől függetlenül mintegy harmadával emelte a BH-részvényesek vagyonát. Véleményének konzisztenciáját (a korai pesszimizmus ellenére) idén azzal a megjegyzéssel próbálja alátámasztani, hogy már nem nagyon találnak vonzó árfolyamú részvényt, de három évtized viszonylatában - tenném hozzá én - nincs is okuk a sietségre.

Sajnos csak az éves jelentés hozzáférhető az Interneten, maga a BH-közgyűlés leginkább a helyszínen élvezhető, Omahában. Buffett kedvenc étterme, a Gorat évente egyszer van nyitva vasárnap, így a májusi közgyűlés idejére már április elsejétől lehet helyet foglalni (de nem előbb), így az ember együtt lakmározhat a legendáris Buffett-tel, aki minden évben kedvenc T-bone steakjét fogyasztja az aznap több mint ezerfős forgalmat bonyolító, de valójában csak 235 férőhelyes étteremben. Javasolt ezenkívül még Buffett kedvenc Dairy Queen üzleteinek édességesstandjait a végletekig kifosztani, illetve megnézni a hazai kedvenc, az Omaha Royals játékát (a csapat 25 százaléka véletlenül Buffett tulajdonában van), amelynek kezdését maga Buffett celebrálja. Idén sok évtizednyi önmegtartóztatás után úgy döntött, hogy bemutatja híres "curve ball" kezdését, amivel az ellenfelet jól be lehet csapni, ezért a Harvard diákjainál ezt a kezdési formát alantas jellege miatt nem pártolták. Buffett szerint azonban a siker legalább ilyen fontos, meg aztán ha a harvardi tanulmányok alapján fektetett volna be, akkor soha nem került volna a Narancs hasábjaira. Szóval Buffett elnöki beszámolójának zárómondatát idézve: jöjjön Omahába - a kapitalizmus bölcsőjébe -, és érezze jól magát.