A kényes kérdést azzal próbáltam elütni, hogy pánikra nincs ok: mindenható kormányunk képes lesz majd kihúzni a pácból a rászoruló bankokat. Az ünneprontást kerülendő épp a lényeget hallgattam el: azt, hogy a majdani bukások árát nekünk kell megfizetnünk, hiszen a „nemzetivé” tett bankoknál már nem számíthatunk rá, hogy a tulajdonosok állják a cechet, miként tették a külföldi anyabankok a 2008-ban kirobbant válságban.

Nemzetiesítés kipipálva

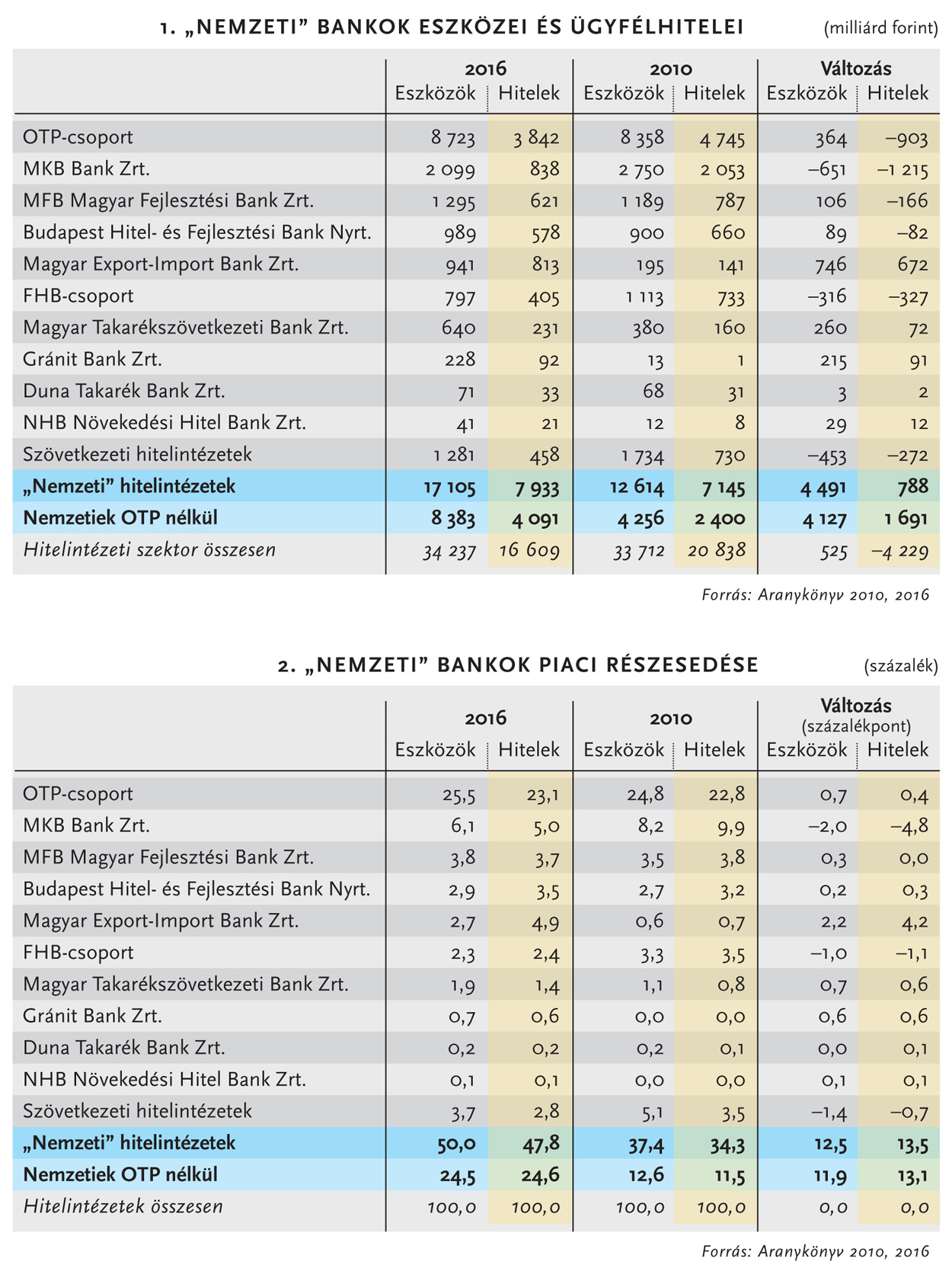

Az Orbán-kormány 2010-ben meghirdetett programjának megfelelően a hitelintézeti rendszer eszközeinek (és azon belül a hitelállományának) mintegy nyolcadát irányította át a kormányfőhöz közeli kezekbe, amivel elérte a „nemzeti” tulajdon kitűzött 50 százalékos arányát. Persze csak akkor, ha a többségben lévő külföldi tulajdonosai ellenére is nemzetinek tekintjük a bankszektor negyedét uraló OTP-csoportot azon az alapon, hogy magyar központból irányítják.

Kérdés persze, hogy a 65 százalékban külföldi kézben lévő, ráadásul a tőzsdei nyilvánosságnak is alávetett OTP vezetője mennyire akar vagy tud „nemzeti” érdekeket szolgálni. Még ha a kormányfőhöz lojális Csányi Sándor irányítja is a regionális multit, vajon képes-e jelentősebb összegű veszteséges üzleteket is lenyomni a részvényesek torkán? Néhány, Mészáros Lőrinc és Garancsi István cégeinek nyújtott „szívességi” hitelről értesülhettünk ugyan a sajtóból, ezek pár tízmilliárdra saccolt összege azonban elenyésző a bankcsoport 4700 milliárd forintos hitelállományához képest. Az efféle gesztusoknál talán fontosabb jelzés, hogy az OTP főleg idegen honban fekteti be a profitját: csak tavaly három bankot vett (Romániában, Horvátországban és Szerbiában), és további akvizíciókat tervez a régióban. Arra viszont nem mutat készséget, hogy a Budapest Bank megvásárlásával segítse időzavarba került kormányát. (Az EBRD-vel kötött megállapodás értelmében ugyanis a magyar kormánynak legkésőbb az idén tavasszal privatizálnia kell a GE-től három éve visszavásárolt bankot.)

Az orbáni klientúra térnyerésén azonban az sem változtatna, ha az OTP-t az „idegenszívűek” körébe sorolnánk, hiszen az induló pozíciót csaknem annyival növelné meg a bank, mint a zárót. Az OTP-csoporton kívüli „nemzeti” tulajdonú, egyértelműen kormányközelinek nevezhető hitelintézetek aránya a szektor összes eszközeiben (mérlegfőösszegében) mérve a 2010. évi 12 százalékról 24,5 százalékra nőtt 2016 végéig. Ez annyit tesz, hogy Orbán emberei ma már bő 8 ezer milliárd forintnyi banki eszköz felett rendelkeznek, 6 ezer milliárddal többel, mint 2010-ben. Ha a bankokon keresztül gyakorolt hatalmat a birtokolt intézmények hitelezési potenciáljában mérjük, akkor ma 4 ezer milliárd forintnyi hitel sorsáról dönthetnek Orbán emberei. Ez jókora lehetőség, főleg ahhoz képest, hogy a korábbi kormányok csak a 800 milliárdos hitelállományú MFB-t használhatták kifizetőhelyként. (Mindehhez lásd táblázatainkat, amelyeket az MNB felügyeleti részlegének a hitelintézetekről évente publikált Aranykönyvei alapján állítottunk össze. A táblázatokban a 2016-os erősorrendet vettük alapul, a 2010-es, kiinduló állapot szerepel a 2. oszlopban – a szerk.)

| ||

Milyen akciókkal sikerült Orbán köreinek megduplázniuk és ezzel majd 25 százalékra duzzasztaniuk a bankszektor közvetlen uralmuk alatt működő részét? A legnagyobb dobás az MKB megszerzése volt: az államosítás és újraprivatizálás révén a bank részben Orbán földije, Mészáros Lőrinc, részben a Matolcsyhoz közel álló Szemerey Tamás és Balog Ádám kezébe került. Bár az MKB mérete a (jórészt a mi költségünkre) leírt hitelezési veszteségek miatt csökkent, még ma is a piac negyedik legnagyobb szereplője, amely az eszközök 6, a hitelek 5 százalékával rendelkezik. A szintén visszavásárolt Budapest Bank sorsa még nyitott ugyan, de nehéz elképzelni, hogy Orbán végleg kiengedné hatóköréből a bankpiac nyolcadik legnagyobb, 1000 milliárd forintos mérlegfőösszegű, 600 milliárdos hitelállományú szereplőjét.

Jókora falat lett két közepes méretű bank, a Takarékbank és az FHB tulajdonosi körének – jogsértésekkel és átverésekkel tarkított – átalakítása és összeházasításuk az újjászervezett takarékszövetkezeti hálózattal, amelyhez a kormány hozományként 136 milliárd forint készpénzt és a Magyar Posta fiókhálózatának használatát adta. A szimbiózisban működő együttes piaci súlya már megközelíti a 8 százalékot. A tucatnyi szövetkezet összeolvadásából létrejött B3 Takarék szívességi hiteleiről ismert vezetője, az időközben a Takarékbank elnök-vezérigazgatójává és résztulajdonosává avanzsált Vida József mellett tavaly már Mészáros Lőrinc is előbújt a bokorból, amikor nyíltan is bevásárolt az FHB-ba.

Miből és mire?

Vajon mire kell Orbánéknak ennyi hitelintézet? Azt aligha hihetjük, hogy a banki nyereségek lefölözése állna a célkeresztben. Bár az évek óta veszteséges szektor 2016-ban már 500 milliárd forint adózott eredményt fialt, ennek majd a felét az OTP-csoport hozta össze; a nélküle összesített „nemzeti” bankok tulajdonosai együttesen még 10 milliárdot sem tehettek zsebre. Legalábbis nyereségágon. Ha nem gondoljuk, hogy az új banktulajdonosok pusztán altruista indítékból működtetik szerzeményeiket, akkor feltételezhetjük, hogy más úton-módon fialtatják azokat.

A sajtó jó néhány példával demonstrálta, miként finanszírozzák a kormányfőhöz közeli érdekcsoportok egymás üzleteit, sőt még magukat a bankvásárlásokat is. A lehetőség akkor is óriási, ha csupán e bankok hitelállományából indulunk ki, amelynek már a 10 százaléka is 400 milliárdos forrást jelent (és ennyi problémás hitel igazán nem feltűnő). Ezt megtoldhatjuk a kormánnyal jó kapcsolatot ápoló OTP és Erste, valamint a kormány jóindulatától erősen függő többi nagybank hitelállományának (nagy feltűnést nem keltő) pár százalékával, és máris megdupláztuk a tételt.

Orbán „barátai és üzletfelei” a tartósan állami kézben lévő bankokat elődeiknél leleményesebben vonják be saját céljaik finanszírozásába. Az MFB mellett az Eximbankot is házi pénztárként használják, miután a róla szóló törvényt 2014-ben úgy módosították, hogy belföldi cégek nemzetközi versenyképességét javító befektetéseit és beruházásait is hitelezhesse. A többszöri feltőkésítéssel nagyra növelt állami bank így szinte bárkinek nyújthat hitelt. Ezt a pár év alatt 810 milliárd forintra felduzzadt hitelállománya is tükrözi, amelybe éppúgy beleférhetett a Tv2-re pályázó Andy Vajna vagy a Kopaszi-gátat megszerző Garancsi hitele, mint a Mészárosközeli szállodalánc megvásárlását finanszírozó kölcsön.

Ennél is nagyobb, ezermilliárd forintot meghaladó hitelezési potenciált rejt magában a Takarékbank–FHB–takarékszövetkezetek konglomerátum, bár a baráti hitelezők „listájára” eddig csak a Takarékbank és a B3 Takarékszövetkezet került föl. Ennek oka az lehet, hogy az FHB tőzsdei cégként jobban szem előtt van, és az integrációs segélyből a bank feltőkésítésére fordított 30 milliárd forint ellenére 2016-ban még mindig erősen veszteséges volt.

| ||

Nagy leleménnyel használják föl viszont az egyenként jelentéktelen kisbankokat. A Hegedűs Éva irányította-tulajdonolta Gránit Bank, a Garancsi-féle Duna Takarék és a Matolcsy-rokon Szemerey Tamáshoz kötődő Növekedési Hitel Bank legfőbb „hozzáadott értékét” a többi baráti bankkal történő együttműködésük adja. A banktulajdon nem arra kell, hogy a tulajdonosok saját cégeiket hitelezzék (a belső hitelezésnek ugyanis törvényi korlátai vannak), hanem arra, hogy szívességi kölcsönökkel körbehitelezzék egymást. A Gránit Bank például meghitelezte az MKB-t első körben megvásárló szingapúri strómant, miközben a Gránit állami részvényeit 4,5 milliárd forintért megvásárló Hegedűs családnak is szüksége volt valamely bank kölcsönére, amit az alig 2 százalékos tőkearányos profitot termelő kisbank fedezete mellett csak szívességi alapon kaphatott meg.

A hatalom belső bugyraiban lévők a piac szinte bármelyik szereplőjétől megkaphatják a baráti kölcsönt. Mészáros Lőrinc cégei például „szinte mindenhonnan kaptak kölcsönt: az MKB, a B3 Takarék, a Takarékbank, a Gránit, az Eximbank, az MFB, az OTP vagy az Erste is segítette már a birodalom gyarapodását” (lásd cikkünket: A nagy begyűjtés, Magyar Narancs, 2017. szeptember 21.). Az Átlátszó a jelzálogbejegyzésekből és a hitelbiztosítéki nyilvántartásból összesítette a „nemzeti nagytőkések” gyarapodását segítő hiteleket. A „piacvezető” 41 milliárd forintos hitellel az MKB lett, a következő az Eximbank (28 milliárd forint), a bronzérmet pedig az OTP kapta (19 milliárd forint). A 129 milliárd forintra rúgó összesítésben nagyobb összeggel szerepel még a Raiffeisen, a K&H, a Takarékbank, a Commerzbank és a Gránit Bank (lásd: Veszélyesen eladósodott a nemzeti tőkésosztály, bankcsődöket hozhat egy kormányváltás, atlatszo.hu, 2018. január 25.).

Rizikó itt, haszon ott

Nem állítható persze, hogy minden hitel, amit a hatalomhoz közeli emberek kapnak, szívességi kölcsön. Bizonyára vannak köztük életképes vállalkozások és projektek. A 2008-as válságot követő hatalmas bukások fényében mindenesetre gyanakvással kell figyelnünk az újraéledő ingatlanpiacra bazírozó szálloda- és irodaház-építéseket, különösen akkor, ha ezeket a kormányhoz közel álló „nemzeti” bankok finanszírozzák.

Azért is van okunk az aggodalomra, mert a 90-es évek közepén már végigéltünk egy horribilis végszámlájú (az éves GDP 10 százalékát elérő) bankkonszolidációt, amelynek cechjét mi, adófizetők álltuk, és láthattuk a politikai indíttatású baráti hitelekkel sokáig bűvészkedő Princz Gábor bankjának bukását is. Az új évezredet már olyan bankrendszerrel kezdhettük meg, amelynek (zömmel külföldi szakmai) tulajdonosai képesek voltak állni az esetleges bukások számláját. Miként azt a 2008-as válságot követően megtapasztalhattuk, amikor az anyabankok fejenként több tízmilliárd forinttal segítették ki megroggyant tőkéjű leányaikat, és így a magyar államnak egyedül a többségi hazai tulajdonú FHB-t kellett kimentenie.

Most azonban sikerült újratermelni egy negyedrészben tőkeszegény „nemzeti” tulajdonosokkal rendelkező bankrendszert, amelyek a legkisebb baj esetén is kénytelenek a kormányhoz fordulni segítségért. Ráadásul meg is tehetik: vagy azért, mert még mindig haverok, vagy azért, mert bankjuk „túl nagy ahhoz, hogy elbukjon”. Megint jókorára nőtt az ún. erkölcsi kockázat: amikor a rizikót más viseli, mint aki a hasznot élvezi.

Ha az új banktulajdonosoknak, illetve a mögöttük álló politikusoknak sikerül hosszú időre bebetonozni magukat a hatalomba, akkor bizton számíthatnak majd az állami segítségre. Elsősorban arra, hogy a baráti hiteleikkel megtámogatott cégeket a kormány továbbra is kistafírozza uniós és költségvetési forrásokkal, állami megrendelésekkel, testre szabott közbeszerzésekkel, és ezért akkor is fizetőképesek maradnak, ha a piac kudarcra ítélné őket. Ha ennek ellenére (esetleg a túl sok „baráti” pénzkivétel miatt) mégis veszélybe kerülne a hitelek visszafizetése, akkor pedig arra számíthatnak a banktulajdonosok, hogy a kormány őket segíti ki a bajból. Ahogyan például tőkejuttatással felszínen tartották a csőd közelébe jutott Széchenyi Bankot – egészen addig, amíg tulajdonos-vezetője kegyvesztetté nem vált.

Farkas Zoltán kérdésére tehát, hogy mekkora kockázatot rejt a „nemzetiesített” magyar bankrendszer, most is azt mondanám, hogy legfeljebb a csekély számú, nem biztosított nagybetétesnek jelenthet rizikót, és nekik is csak akkor, ha valamely „baráti” banktulajdonos kikerül a pikszisből. A magyar gazdaság haveri körön kívüli szereplőjeként vagy egyszerű adófizetőként viszont nemcsak egyfolytában kockáztatunk, hanem folyamatosan veszítünk is. Vagy azért, mert a mi rentábilis vállalkozásunk helyett mások nyerik el a hiteleket és az uniós támogatásokat, vagy azért, mert a mi adónkból pótolják a költségvetésből érdemtelen célokra kifolyó pénzeket. És persze annál többet veszítünk, minél tovább működik ez a rendszer.