Hogy megértsük, mi történt, először is a pénzügyi rendszer működésével kell tisztában lennünk. E rendszernek - amelynek legfontosabb, de nem kizárólagos szereplői a bankok - az a feladata, hogy a javarészt lakossági eredetű megtakarításokat összegyűjtse, majd ezt a pénzt kihitelezze a vállalatoknak, az államnak, meg a lakosság egyes elemeinek. Mivel mindnyájan pénzből élünk, és mindennapi személyes vagy üzleti ügyeink intézéséhez feltétlenül szükség van rá, nyilvánvaló, hogy a pénzügyi rendszer baja mindnyájunk baja. Márpedig most baj van - ha nem is magával a pénzügyi rendszerrel, de azzal a modellel, ahogy a bankok a világ egy részében működtek. (A problémáról Király Júlia, a Magyar Nemzeti Bank alelnöke - "A mohóság úrrá lesz a józan észen", MaNcs, 2008. január 31. -, egy közös interjúban pedig két gyakorló befektetési szakember, Jaksity György és Soros György - "Ez egy macska-egér játék", MaNcs, 2008. május 1. - nyilatkozott lapunknak. - A szerk.)

A modellválság következménye a rendszer működőképességébe vetett hit megrendülése, ami lecsapódik a részvényárfolyamok észvesztő beszakadásában is. Fontos különbség a legutóbbi, az internet-lufi 2000-es kipukkadásával együtt járó negatív periódushoz képest, hogy akkor az iparági krach igazából nem bántotta magát az infrastruktúrát. Most viszont pont ezzel a veszéllyel állunk szemben. Az internet akkor is jött a drótból, amikor az internetcégek árfolyamai zuhantak - e pillanatban viszont a bankrészvények azért esnek, mert a bankrendszer működőképességével kapcsolatban merültek fel komoly kételyek.

Hogyan működik a pénzügyi rendszer?

A klasszikus esetben a bankok betéteket gyűjtenek, majd abból hitelt folyósítanak. Elvileg a betétekre fizetett és a hitelekre kapott kamatok közti különbség a bank profitja, s ehhez még hozzájön számos egyéb bevétel, mint a számlavezetés, a pénzutalás, a bankkártyák díja, vagy akár bizonyos vagyonkezelési szolgáltatások bevételei is. A hagyományos pénzügyi modellben tehát - és ez lesz a válság egyik kulcsa - a bankok hitelt folyósítanak valakinek, mondjuk egy vállalatnak, amelyik azt használja, és közben részben vagy egészben beteszi egy másik bankba betétként. A másik bank ebből a betéti forrásból szintén hitelt nyújt, amit a tőle ezt a hitelt felvevő másik vállalat betesz egy harmadik bankba, amely... - és így tovább. Az egyszer betétként elhelyezett pénz ebben a hitelnyújtási-betételhelyezési körforgásban többször újraszületik, újratermelődik. Erre mondjuk, hogy a bankrendszernek van pénzteremtő funkciója. Azt az arányt, amely a pénzügyi rendszerben levő pénz és az eredetileg a jegybanktól származó pénzmag, az ún. "jegybankpénz" között a sokszoros pénzteremtés után fennáll, "pénzmultiplikátornak" nevezzük. A bankrendszer tehát a pénzmultiplikátoron keresztül pénzt teremt, amely pénz egy részét mindennapi dolgaink intézésére használjuk; a maradékot pedig megtakarítjuk, netán befektetjük, netán a tőzsdéken is.

A bankok mindazonáltal nem csak a betétesek pénzét használják arra, hogy hiteleket nyújtsanak, hanem a saját vagyonukat, a saját tőkéjüket is. A bank akkor működik biztonságosan, ha az általa összegyűjtött betétek mellett megfelelő mennyiségű saját tőkével is rendelkezik, ennek híján ugyanis, akár a hajó tőkesúly nélkül, stabilitása meginog. A működés során keletkezett bevételeket a bank úgy használja fel, hogy abból legelőször a betétesei felé esedékes kamat- és hiteltartozását törleszti, majd utána kifizeti a villanyszámlát, a béreket és az egyéb költségeket. Ami marad (általában nem kevés), az lesz a tőke hozadéka, azaz a bank nyeresége. Ha az üzletben valami gáz van, mondjuk bedől egy-két hitel, és elmaradnak a bevételek, akkor a bank először a saját tőkéjéhez nyúl hozzá, majd utána elkezdi az egyéb költségeit csökkenteni (például elbocsátja az alkalmazottak egy részét) - de a betétesek felé fennálló tartozásait igyekszik teljesíteni. Ha ugyanis egyszer, csak egyszer nem fizetné vissza a betétesek pénzét, soha többé senki nem helyezne el nála pénzt, és akkor le is húzhatná a rolót. A bank saját tőkéjének elegendőnek kell lennie arra, hogy az esetleges veszteségek hatását felfogja, és maradjon pénz a betétesek felé fennálló tartozások teljesítésére. Egyébként a bank által összegyűjtött betétek és a saját tőke által biztosított pénzforrás nincs minden pillanatban egyensúlyban az általa nyújtott hitelekkel: néha túl sok a bank forrása, néha túl kevés. Ilyenkor más bankokhoz helyezi ki a fölösleges pénzt, ha pedig némi átmeneti többletforrásra van szüksége, akkor ezt más bankoktól veszi kölcsön. Ennek a tevékenységnek a színtere a bankközi piac, amely létfontosságú ahhoz, hogy a bankok pillanatnyi pénzügyeit menedzselni lehessen.

Jól láthatjuk tehát: a bankrendszerbe helyezett bizalom a rendszer működésének záloga. A bank azért tud hitelezni, mert elhelyeznek nála betéteket. Ha nincs betét, nincs hitel. Mivel a bankrendszernek megvan a fent leírt pénzmultiplikációs, azaz pénzkeletkeztető funkciója, sokkal több pénz lesz használható, mint amennyit a központi bank kibocsát. Ezért az sem meglepő, hogy a bankrendszer problémája a gazdaságban felnagyítottan és mindenhol jelentkezik. Ha tehát nincs hitel, akkor gyakorlatilag megáll az élet: talán még áram sem lenne, és nem folyna víz a csapból, mivel az áramszolgáltató is pénzért veszi az áramot, amit aztán a vízműveknek pénzért ad el. Ha tényleg összeomlana a bankrendszer, az olyan lenne, mintha ledobnának egy atombombát - és ennyiben a bankrendszer nem hasonlítható talán egyetlen más iparághoz vagy szolgáltatáshoz sem. Ha mondjuk a pékrendszerrel történne valami, és a pékek egy darabig nem sütnének kenyeret, akkor más élelmiszert szereznénk be, még ha drágábban is. Csak legyen hozzá pénz!

De mi is történt a nemzetközi pénzügyi rendszerben, ami e súlyos krízishez vezetett?

A válság négy legfontosabb oka

Az első és talán legfontosabb az, hogy az elmúlt évtized rendkívüli fejlődést hozott a pénzügyekben. Innovatív termékek sora jött létre, minek következtében új pénzpiaci szegmensek születtek. Az új termékek alapvetően átírták azt a módot, ahogy a bankok addig hiteleztek, és - mint mostanra kiderült - nehezen értékelhető kockázati elemeket vittek a rendszer működésébe. Ezek a termékek a földi halandó számára nehezen érthető instrumentumok voltak, ráadásul a pénzügyi rendszer anélkül hajszolta magát bele az innovációba, hogy az innováció termékeit feszült gazdasági helyzetben, mondjuk recesszió közben tesztelhette volna. Az ezredforduló körüli rövid periódus ugyanis valójában nem volt recesszió, komoly visszaesést a nyolcvanas évek óta nem látott a világ. Voltak ugyan helyi kilengések, és Japán is eltöltött tizenöt évet a víz alatt, de globális stressz az olajválságok óta nem volt. Így aztán a globális bankrendszert sem teszteltük már vagy húsz éve.

Másodszor. Részben az innováció, részben a rendkívül kedvező gazdasági környezet miatt, melyben érezhető infláció nélküli, kiemelkedően magas növekedés jellemezte a világot, a bankrendszer kockázatvállalási hajlandósága az egekbe szökött. Mostanra kiderült, hogy az adott tőkesúly (azaz saját tőke) mellett a bankok lényegesen nagyobb vitorlákat húztak fel (sokkal több hitelt helyeztek ki), mint az korábban szokás volt. Ráadásul e kihelyezések egy része pont ezekben az innovatív termékekben volt, melyek jól néztek ki, és normál széljárás mellett jó sok pénzt hoztak - ám amikor a gazdasági lassulás vihart keltett, az innovatív hiteltermékek kiismerhetetlen viselkedése miatt a banki hajó megborult. Kiderült, hogy a tőke nagysága a vitorlához képest a nagy szélben túl kicsi - és inogni kezdett minden.

Harmadszor. Ahogy az lenni szokott, némi politikai jellegű nyomásgyakorlás is besegített, amely az események központjában levő amerikai bankokat a túlzott kockázatvállalás felé terelte. A mostani krízis subprime válságként vonul be a történelembe, méghozzá azért, mert a bili az amerikai jelzáloghitelezés körüli problémákkal borult ki. A Clinton-kormányzat részben ideológiai, részben választási céloktól vezetve igyekezett a normál banki kockázatkezelési gyakorlat szerint nem hitelképes társadalmi rétegeknek lakáshitelt juttatni. Ekkor utasították a két nagy jelzáloghitel-intézetet, az idén nyár végén elhasalt Freddie Macet és Fannie Mae-t, hogy "nem príma", azaz subprime hiteladósoknak is lakáshitelt nyújtsanak. Ezek nagyrészt feketék, illetve spanyol ajkú fehér lakosok voltak, akiknek a szavazataira a baloldali liberális gyökerű demokraták erősen számítottak. Az üzlet eleinte döcögve ment, ám később az innováció lehetővé tette, hogy egyre rosszabb bonitású adósoknak is nyakló nélkül adjanak hitelt. A hitelsztenderdek végül annyira fellazultak, hogy például a 2006-ban nyújtott subprime jelzáloghitelek egynegyede már a folyósítástól számított két éven belül bedőlt. Nem csoda, hogy az amerikai bankok stabilitása veszélybe került - és mivel az innováció lehetővé tette, hogy ezeket a hitelkockázatokat szétkenjék a világban, a hasonlóan kockázatvállaló európai bankok is megjárták.

Negyedszer pedig: mostanra recesszió lett, méghozzá nem is akármilyen, ami az eredetileg stressz alatt levő bankrendszert krízisközeli állapotba juttatta.

Az események gyorsan követték egymást. Először kiderült, hogy a hitelportfólió minősége egyes bankoknál annyira rossz volt, hogy fizetési problémáik keletkeztek. A megbillent bankoknak a többiek nem adtak pénzt, és mivel az egyik bank a másiknak épp olyan átláthatatlan, mint a szektoron kívüli szereplőknek, hirtelen általános lett a bizalomvesztés. A bankok pillanatnyi pénzügyi menedzsmentjének színtere, a bankközi piac teljesen kiszáradt. Mindenki gyanús lett, akinek pénzre volt szüksége, jóllehet a bankközi piacon történő rövid távú hitelfelvétel a szokásos üzletmenet elengedhetetlen része.

Gyógymódok és mellékhatások

Tavaly ősszel erre válaszul történt az első jelentősebb állami beavatkozás, amikor több központi bank, az amerikai Fed, a Bank Of England és az Európai Központi Bank a szokásosnál jelentősebb mértékben és új technikákkal igyekezett úgy meghitelezni a bankokat, hogy a normális feladataikat a bankközi piac diszfunkcionalitása mellett is el tudják végezni. A helyzetet tovább nehezítette, hogy a pénzügyi stresszben a pénzügyi innováció sztártermékei közül soknak egyszerűen megszűnt a piaca (azaz senki nem vásárolta őket). Emiatt ezek a termékek - melyek ráadásul sok befektetési bank eszközei közt jelentős súlyt képviseltek - beárazhatatlanná váltak. Teljes lett a káosz.

A bankok azonnal érzékelték, hogy egyensúlyuk megbillent, és a stabilitás helyreállítása érdekében két dolgot igyekeztek megtenni. A súlyosabb helyzetben levők, amelyek saját tőkéje az új vizeken reménytelenül kevés volt, igyekeztek befektetőket keresni és tőkét emelni. Ezt tette például a Citibank, amely arabok pénzéért kuncsorgott, vagy az UBS, amely szingapúri tőkét vont be. Előfordult, hogy végül - az adófizetők számlájára - az állam vette át a bankot, például a Newcastle focicsapatot is szponzoráló brit Northern Rockot. Azok a bankok - és ezek vannak többen -, amelyek tőkehelyzete az elegendő tőkesúllyal, de túl nagy vitorlával közlekedő hajókhoz hasonlóan nem annyira vészes, igyekeznek a vitorlázatból bevonni, azaz kevesebb hitelt adni. A hitelbefagyasztás viszont szélsőséges méreteket ölthet - és ez válthat ki igazi globális recessziót. A bankrendszer átláthatatlansága ráadásul a belé vetett bizalom eltűnéséhez is vezethet, ami azért veszélyes, mert - mint láttuk - a bankrendszer azért működik, mert vannak emberek, akik ott betéteket helyeznek el. Ha ők kiveszik a pénzüket, akkor a rendszer lefagy.

A válság mára olyan mértékű lett, hogy elkerülhetetlenné vált a további állami beavatkozás. Az első volt a bankközi piacok megtámogatása a jegybankok által, amit újabb, közvetlenül az adófizetők pénztárcáját érintő intézkedések követtek és követnek most is. A bizalom megőrzése érdekében a betétek állami garanciáját a legtöbb helyen megemelték; sok országban most már korlátlan mennyiségű betétet szavatol az állam.

A bankoknak nyújtott pénzügyi segítség részben hiteljellegű, azaz az állam viszonylag kemény feltételekkel kölcsönt nyújt a pénzintézeteknek. Más esetben az állam megemeli a bank alaptőkéjét úgy, hogy részesedést vásárol benne, tehát maga is tulajdonos lesz. Ráadásul ez a tulajdonszerzés olyan formában történik, ami az államnak speciális jogokat biztosít: például ha a bank nyereséges, akkor osztalékot először az állami tulajdonban levő részvények után fizet, a többi részvényes csak akkor kap, ha ezek után még maradt erre szánt öszszeg. A menedzsment kijelölése is gyakorlatilag az állam feladata, a vezetők bérezése pedig a korábbiakhoz képest erősen korlátos lesz. Mivel a pénzintézeti szektorban a túlnyomó állami tulajdon piacgazdasági körülmények között hosszú távon kevéssé üdvös, általában arra is kiterjednek az intézkedések, hogy milyen ütemezéssel és milyen módon vonulhat ki az állam a banki tulajdonból.

Hogy ez az egész mennyibe kerül majd, és hogy e költségek hol jelentkeznek, még nem teljesen világos, hiszen sok esetben csak kereteket határoztak meg, melyekből bizonyos mennyiséget hívnak majd le. Az Egyesült Államokban 700 milliárd dollárt, az amerikai GDP 5 százalékát költik az eredetileg TARP-nak (Troubled Assets Relief Program) nevezett csomagra, ahol az állam a bankokat megszabadítaná az innovatív, de mostanra beárazhatatlanná vált hiteltermékeiktől. A német keret több mint a hazai össztermék 10 százaléka (igaz, ebben a betétek garantálására szánt összeg is benne van, amit lehet, hogy egyáltalán nem kell felhasználni). A Gordon Brown által meghirdetett brit intézkedéssorozat állami tulajdon szerzése mellett közvetlenül emelne tőkét egyes pénzintézetekben, és vállalná, hogy bizonyos ügyfélkörben igyekszik fenntartani a vállalati hitelezést. Nagy-Britanniában a tőkeinjekció a GDP 3,5 százaléka, melyhez ennek a sokszorosa járul különböző garanciavállalásokban - ezek felhasználását a német példához hasonlóan a jövő dönti el.

A bankközi piac közvetlen támogatásának forrása a jegybankoktól származik, tehát pénznyomtatásról van szó, de ezt szükség esetén a monetáris hatóság egyik napról a másikra vissza tudja és vissza is fogja szívni. A bankoknak nyújtott állami hitelek és állami tőkeinjekció fedezetét viszont államkötvények kibocsátásával teremtik meg, aminek terheit a mostani adófizetők és - leginkább - a jövő generációk állják. Kis vigaszt nyújt, hogy ha az állami segítséget megfelelően menedzselik, akkor e támogatás jelentős része hozammal növelve visszafolyik az elkövetkező tíz-tizenöt évben - hacsak nem lesz olyan pillanatnyi politikai érdek, hogy végül ez a pénz soha ne kerüljön vissza. Mivel azonban mégiscsak a legnagyobb bajban levő országok bírnak a legjobban működő demokratikus berendezkedéssel, e borúlátó változatnak kicsi az esélye. Végül is Amerika nem Magyarország, nem véletlen, hogy minden krízis ellenére még mindig nagyobb rend van ott, mint idehaza.

A nemzetközi pénzügyi rendszer ettől függetlenül hipersebességgel igyekszik a kockázatait csökkenteni és a hitelezését visszavágni. Ahogy a bankok multiplikatív módon működő pénzteremtése odafelé növeli a gazdaság rendelkezésére álló pénz mennyiségét, visszafelé hasonló módon csökkenthetik az elérhető pénztömeget. A pénzhiány azonnal kihúzza a talajt a pénzügyi eszközök, például a részvények vagy a vállalati kötvények lába alól, melyek aztán tényleg úgy zuhannak, mint a kő. A későbbiekben mindez a vállalatok számára rendelkezésre álló hiteleket fogja viszsza, várhatóan olyan mértékben, hogy 2009-ben a fejlett világ országai egyáltalán nem növekednek majd, a hagyományosan gyors növekedésű fejlődő országok pedig jelentősen belassulnak. Ez a kimenet nem katasztrófaszcenárió - hanem a közeljövő, amely már benne van a rendszerben. Reméljük, hogy a minden jogos kritika ellenére meglepően gyors és koordinált nemzetközi gazdaságpolitikai lépéssorozat a kibontakozó gazdasági válságot egy sima recesszió szintjén meg tudja fogni. De nem zárhatjuk ki, hogy a világgazdaság lefelé húzó spirálba kerül, és hoszszan elnyúló krízisre kell felkészülni. A mostanihoz hasonló jegyeket magán viselő 1873-as gazdasági válsághoz hasonlóan most is számíthatunk geopolitikai következményekre és a nemzetközi erőviszonyok jelentős átrendeződésére is. Egy biztos: ami most zajlik, az történelem. Figyeljünk oda, mert sokat fogunk még mesélni róla!

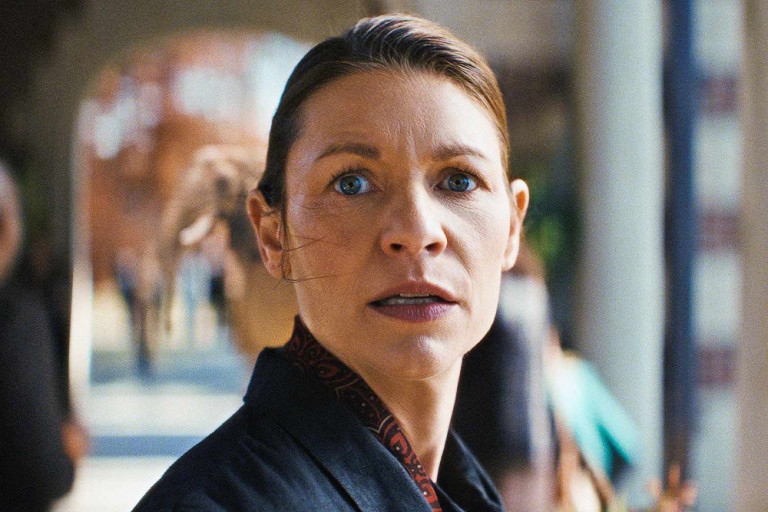

A szerző a Budapest Alapkezelő Rt. befektetési igazgatója.