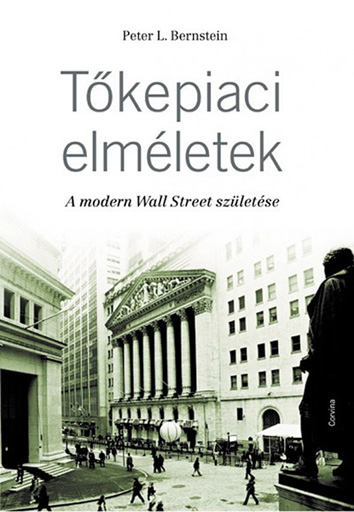

"Tudománytörténeti könyvet tart az olvasó a kezében, a tőkepiaci elméletek 20. századi történetének áttekintését" - kezdi Bernstein 1990-es, magyarul most megjelent könyvének előszavát Felcsuti Péter fordító és Szántó András Péter lektor. Ez a mondat kiemeli a paradoxont: olvassunk-e olyan tudományelméleti könyvet, amely húsz évvel az előtt a válság előtt jelent meg, amely sokak szerint általában is kétségbe vonta a közgazdasági elméletek relevanciáját, nem is beszélve a pénzügyi elméletekről és azok felhasználásáról? Bevallom, kétlelkű vagyok.

Több okból is érdemes Bernsteint olvasni. Olyan közérthető, de az elméletet jól ismerő szerzőről van szó, aki pénzügyi tanácsadóként élte át a kollégái tevékenységét alapvetően megkérdőjelező modern pénzügyi elmélet megszületését. A könyv ennek a folyamatnak a lépéseit mutatja be.

A történet dióhéjban a következő. Képzeljünk el, mondjuk az ötvenes években, egy tipikus alapkezelőt, aki füstös irodájában minden ügyfelének összeválogat néhányat saját kedvenc részvényei közül. Élete nyugodt, jövedelme sem rossz. A szerző is ilyen volt ebben az időben. Ezalatt a piactól távol, az egyetemeken elindul a modern pénzügyi elmélet kidolgozása. Markowitz kutatásai rámutatnak, hogy a részvényekből álló teljes portfólió tulajdonságai számítanak alapvetően, és nem az egyes részvények jellemzői. "Ez azt jelenti, hogy az alapkezelők nem tömhették tele bambán a portfóliókat kedvenc részvényeikkel, figyelmen kívül hagyva a diverzifikáció mindent megelőző fontosságát." Tobin "még ennél is tovább megy, amikor elutasítja azt a konvencionális felfogást, hogy minden ügyfél számára egyéni portfóliót kell kialakítani". Másik oldalról Fama és Samuelson bemutatta, hogy a részvények árai nem jelezhetők előre, a korábbi árfolyammozgásból nem lehet következtetni a részvény árának jövőbeli mozgására. "Ám a legrosszabb még hátravan. Sharpe szerint maga a piac a leghatékonyabb portfólió" - a kereskedőknek tehát nincs más dolga, mint a piacon található részvények összességéből bevásárolni.

A történet ebben a formában szép és zárt. Szépen lassan kicsúszik a talaj a néhány részvényből álló portfóliókat a múltbeli áralakulások alapján kiválogató alapkezelők talpa alól. Bernstein meggyőzően írja le a kutatók érveit, és azoknak a bátor gyakorlati szakembereknek a küzdelmét is, akik az új módszereket elfogadva jobb eredményeket érnek el, mint kissé fafejűnek ábrázolt versenytársaik.

Ez a történet fontos. Lényeges megérteni, hogyan járult hozzá évtizedeken keresztül a pénzügyi szolgáltatások és elméletek fejlődése a kockázat hatékony kezeléséhez és a gazdasági növekedéshez. Az elmélet fő állításai ma is érvényesek, és fontos kiindulópontot jelenthetnek a reformhoz, vagy annak megértéséhez is, hogy milyen feltételezések nem teljesültek. Bernstein kitűnően meséli el ezt a történetet.

Itt következik viszont a kétlelkűség. Mint tudjuk, a történet ennyire azért nem kerek. A múltbeli árváltozásokból kiinduló elemzők ma is elérik az iparági átlagprofitot. A Nobel-díjasok által tudományos igényességgel felépített Long-Term Capital Management nevű vállalkozás 1998-ban olyan mértékű veszteséget szenvedett el, amely veszélybe sodorta az egész amerikai pénzügyi rendszert. 2008-ban pedig fejre álltak az alkalmazott kockázatelemzési modellek, mert nem vették figyelembe megfelelő mértékben az árak együtt mozgását (hogy csak néhány dolgot emeljünk ki). Ráadásul a pénzügyi elméletek is sokat változtak, rendkívül érdekes és fontos kutatások folytak például a szereplők heterogenitása vagy a vállalatokon és bankokon belüli információs problémák szerepéről.

Az évtized közepéig lezajlott változásokról Bernstein is ír könyve 2007-es Capital Ideas Evolving című folytatásában, melyet talán majd szintén lefordítanak magyarra, ha elég nagy lesz az érdeklődés a jelen kötet iránt. Ebben a könyvben sem reagálhat azonban a 2009-ben elhunyt szerző a válság tanulságaira. Kinek lehet tehát ajánlani a kötetet? Azoknak mindenképpen, akik már viszonylag sokat tudnak a pénzügyekről: az egyetemen például a fenti kutatások végeredményét mutatják be, a hozzá vezető lépéseket nem. Kérdés azonban, hogy elég türelmesek-e ehhez a kötethez azok az olvasók, akik csak néhány könyvet terveznek elolvasni a pénzügyekről: nekik biztosan érdekesebb lenne az olyan elmélettörténet, ami már reflektál a 2008-as válságra is.

Fordította: Felcsuti Péter. Corvina, 2011, 372 oldal, 2990 Ft